Covid-19 có tạo áp lực điều chỉnh tăng trưởng tín dụng?

Trang Nguyễn

(TBKTSG Online) – Tăng trưởng tín dụng có thể chậm lại trong nửa đầu năm 2020 do ảnh hưởng của dịch Covid-19, nhưng mục tiêu tăng trưởng tín dụng cho cả năm vẫn có thể hướng đến mốc 14% như Ngân hàng Nhà nước (NHNN) đã đề ra, theo phân tích của một số chuyên gia ngành tài chính.

|

| Việc NHNN đặt mục tiêu tăng trưởng tín dụng thấp cho cả năm và đưa ra tăng trưởng tín dụng thấp cho từng ngân hàng sẽ cho phép các ngân hàng thương mại có dư địa để tăng trưởng. Ảnh minh họa: TTXVN |

Dịch bệnh viêm đường hô hấp cấp do chủng mới virus corona (Covid-19) đang có tác động tiêu cực lên nhiều mặt của nền kinh tế Việt Nam khi nhiều doanh nghiệp (DN) đang phải hoạt động cầm chừng hay thậm chí là tạm dừng hoạt động sản xuất, kinh doanh do thiếu nguồn cung nguyên liệu hay đầu ra cho sản phẩm. Nhu cầu tín dụng của nhiều doanh nghiệp trong quí 1 và quí 2 được dự báo có thể giảm, cho tới khi dịch bệnh được kiểm soát và hoạt động sản xuất, kinh doanh trở lại bình thường.

Trong một báo cáo đánh giá tác động của virus corona lên nền kinh tế châu Á, Ngân hàng Standard Chartered đã hạ dự báo tăng trưởng GDP năm 2020 của Việt Nam xuống 6,6% từ 7,0%. Dịch bệnh sẽ có tác động lớn nhất đến sản xuất – động lực tăng trưởng mạnh nhất của Việt Nam trong những năm gần đây.

“Tác động có thể sẽ tập trung vào quí 1 (tăng trưởng chậm lại xuống còn 4,5% so với năm trước), với hồi phục bắt đầy trong nửa cuối năm. Chúng tôi dự kiến tăng trưởng sản xuất sẽ giảm xuống còn khoảng 8% trong năm nay từ mức 11,3% năm 2019, lấy đi 0,4-0,6 điểm phần trăm từ tăng trưởng GDP”.

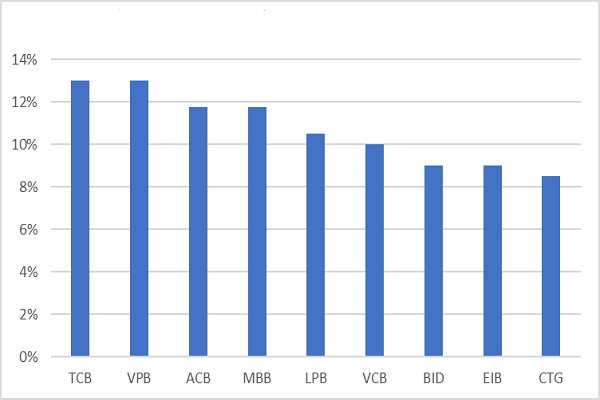

Trước khi dịch bệnh diễn ra, nhiều ngân hàng đã được áp chỉ tiêu tăng trưởng tín dụng trong năm sát với mục tiêu tăng trưởng tín dụng toàn ngành được NHNN đề ra trước đó là 14%.

|

| Hạn mức tăng trưởng tín dụng ban đầu được đặt ra cho một số ngân hàng. Nguồn: Tổng hợp từ nhiều nguồn |

Với tình huống tâm lý thị trường hiện đang yếu do ảnh hưởng từ dịch bệnh Covid-19, việc đặt hạn mức tăng trưởng tín dụng thấp cho mỗi ngân hàng có vẻ như làm tăng thêm lo ngại về triển vọng kinh tế vỹ mô nói chung và cả ngành ngân hàng nói riêng.

Tuy nhiên, theo ông Quản Trọng Thành, Trưởng phòng Nghiên cứu phân tích Khối khách hàng tổ chức của MBKE, việc đặt hạn mức thấp “không đại diện cho chính sách thắt chặt tiền tệ bởi vì mục tiêu tăng trưởng tín dụng cho cả ngành ngân hàng trong 2020 vẫn không đổi ở mức 14%”.

“Hơn nữa, đây cũng là hoạt động bình thường, đặc biệt là trong 3 năm gần đây, NHNN đều có khuynh hướng đặt mục tiêu ban đầu về tăng trưởng tín dụng cho từng ngân hàng thấp hơn hạn mức tăng trưởng của cả ngành”, ông Thành lý giải.

“Sau đó, NHNN sẽ đánh giá lại tình hình hoạt động nửa đầu năm của từng ngân hàng và tùy thuộc vào các chỉ số thận trọng cũng như mức độ tuân thủ với những quy định và chính sách của từng ngân hàng, NHNN sẽ quyết định tăng hạn mức tăng trưởng tín dụng cho các ngân hàng theo từng trường hợp cụ thể (có thể tăng thêm 3-4% cho các ngân hàng mạnh như đã từng trong năm 2017-2018).”

Theo ông Thành, việc NHNN đặt mục tiêu tăng trưởng tín dụng thấp cho cả năm và đưa ra tăng trưởng tín dụng thấp cho từng ngân hàng sẽ cho phép các ngân hàng thương mại có dư địa để tăng trưởng trong phạm vi cho phép, trong khi có thể tuân thủ các quy định của NHNN về chất lượng tài sản hay chất lượng khách hàng. Và khi đã chạm trần hạn mức cho phép, các ngân hàng có thể xin NHNN nới room tín dụng tùy vào tình hình thực tế.

Ngay cả trước khi dịch bệnh bùng phát, NHNN đã quán triệt chính sách hỗ trợ các doanh nghiệp hoạt động trong khối sản xuất, kinh doanh bằng việc cắt giảm lãi xuất phù hợp. Và chính sách này giờ cũng trở nên cấp thiết hơn trong bối cảnh sản xuất, kinh doanh đang bị đình trệ do tác động của dịch Covid-19.

“Với hạn mức tăng trưởng tín dụng ban đầu được đặt ra thấp cho các ngân hàng này (đa số là ngân hàng lớn và mạnh), điều này có nghĩa là hạn mức cho các ngân hàng nhỏ hơn có thể sẽ còn thấp hơn. Cùng với thanh khoản hiện đang dư thừa, hạn mức tăng trưởng tín dụng thấp hơn sẽ giúp giảm mức độ cạnh tranh về tăng huy động giữa các ngân hàng, đặc biệt là các ngân hàng nhỏ. Qua đó sẽ góp phần ổn định, thậm chí có thể giảm lãi suất tiền gửi, mở ra lộ trình cho các ngân hàng giảm lãi suất cho vay”, ông Thành nhận định.

“Với hạn mức tăng trưởng tín dụng thấp hơn, các ngân hàng sẽ cần phải lựa chọn ngành/khách hàng tốt hơn để cho vay. Điều này sẽ giúp kiểm soát tốt hơn chất lượng tài sản.”

MBKE cho biết hiện công ty chứng khoán này vẫn duy trì kịch bản cơ sở là dịch bệnh có thể được kiểm soát vào cuối tháng 4-2020. Xxem xét tới hành động cũng như hướng dẫn của NHNN đối với các ngân hàng về việc cơ cấu lại thời gian trả nợ cho các khách hàng bị ảnh hưởng bơi dịch Covid-19, MBKE cho rằng chất lượng tài sản tại các ngân hàng thương mại sẽ duy trì tốt.

“Về tăng trưởng tín dụng, MBKE cho rằng ở kịch bản cơ sở, chúng ta có thể kỳ vọng mức tăng trưởng tín dụng cho cả năm 2020 ở mức 12,5-13%. Trong báo cáo chiến lược của MBKE hồi tháng 1-2020, chúng tôi cũng dự báo tăng trưởng trong khoảng 13-14% khi xem xét đến cho vay mảng thế chấp nhà ở và xây dựng sẽ tăng trưởng chậm lại”, ông Thành nói.

Trong khi đó, một tin khá tích cực là chính quyền TPHCM đã phản hồi và càng chủ động hơn trong việc giải quyết tình trạng thắt nút cổ chai đối với vấn đề cấp giấy phép cho các dự án bất động sản nhà ở. Đặt mục tiêu đến cuối tháng 4-20 mọi vấn đề sẽ được giải quyết. Trong trường hợp đó, sẽ hỗ trợ tăng trưởng cho vay thế chấp tài sản, bù đắp cho nhu cầu tín dụng chậm lại trong các ngành bị ảnh hưởng bởi Covid-19.